3a: ce nom ferait penser à une adresse de domicile ou à une ligne de bus. Pourtant, il concerne bel et bien toutes et tous les Suisses dès leur entrée dans la vie active, ou à partir de 18 ans, et ce jusqu’à 65 ans. Le troisième pilier est une aide financière qui te fait gagner en indépendance. Il t’offre une autonomie relative dans la gestion de ta prévoyance vieillesse privée. Le pilier 3a est tout à fait pertinent si, comme à peu près tout le monde, tu souhaites conserver ton style de vie après avoir pris ta retraite. Le secret pour y parvenir? Une épargne responsable. Et il s’avère que le pilier 3a est une forme d’épargne des plus judicieuses. Grâce à Yuh 3a, ton argent ne fait pas que végéter sur un compte d’épargne: il est aussi investi sur le long terme dans le cadre de cinq stratégies différentes pour être rentable.

Pas de 3a sans 3b, mais qu’est-ce qui les distingue?

Pilier 3a

À l’heure actuelle, la prévoyance 3a est intéressante avant tout parce que tu bénéficies d’avantages fiscaux jusqu’au versement et en fonction du montant épargné. En effet, ce type de prévoyance est soutenu par la Confédération. Les cotisations sont plafonnées chaque année. Tu ne peux retirer l’argent épargné dans le cadre du pilier 3a avant ton départ à la retraite que dans des circonstances bien spécifiques, et il te faudra aussi t’acquitter d’un impôt de sortie. Quand on pense au pilier 3a lié, on a généralement à l’esprit les lacunes de prévoyance qu’il est censé combler pour nous une fois à la retraite. Il peut pourtant faire bien plus, trois fois plus, même: il peut faire office d’économies en vue d’acheter un logement personnel permanent ou bien s’avérer fort utile en cas de décès ou d’invalidité.

Pilier 3b

Le pilier 3b n’offre pas les mêmes avantages que son cousin 3a, et est donc qualifié de «prévoyance libre». Il te permet de déterminer la somme que tu souhaites épargner chaque année, que tu travailles ou pas. Le pilier 3b est distinct de la retraite, aussi tu es libre de fixer l’échéance et le moment des versements qui te conviennent. Yuh te permet d’utiliser le pilier 3b pour investir dans des ETFs ou autres via des plans d’épargne. Un léger bémol cependant: l’épargne n’est pas déductible fiscalement et doit être déclarée comme fortune. En revanche, les versements ne sont pas imposés.

Quand s’y prendre?

Mieux vaut tôt que tard. Mais commençons par le commencement. Pour pouvoir maintenir ton niveau de vie une fois à la retraite, tu as besoin d’environ 80 % de ton dernier salaire brut. Si le montant de ta retraite y est inférieur, tu fais face à ce qu’on appelle une lacune de prévoyance.

Le monde appartient à ceux qui cotisent tôt

La prévoyance vieillesse? Cette question paraît souvent lointaine aux jeunes adultes. Tu connais certainement l’expression anglaise «The future is now»; elle est plus qu’appropriée en matière de finances. C’est pourquoi il vaut la peine d’étendre ta marge de manœuvre financière et de profiter d’un investissement et de rendements croissants sur le long terme.

Tu peux cotiser au pilier 3a dès que tu entres dans la vie active. Autrement dit, il est obligatoire de toucher un revenu soumis à l’AVS. Selon la loi, les employé-es sont tenu-es de payer l’AVS à compter du 1er janvier de l’année suivant leur 17e anniversaire (en d’autres termes, à 18 ans).

Tu peux cotiser au pilier 3a dès que tu entres dans la vie active. Autrement dit, il est obligatoire de toucher un revenu soumis à l’AVS. Selon la loi, les employé-es sont tenu-es de payer l’AVS à compter du 1er janvier de l’année suivant leur 17e anniversaire (en d’autres termes, à 18 ans).

L’intérêt du pilier 3a

Avantages fiscaux

Les cotisations 3a versées chaque année sont déductibles dans la déclaration d’impôts; le revenu imposable peut donc être réduit. Il te suffira, au moment de remplir ta déclaration, de renseigner la somme cotisée et de joindre tes justificatifs, et hop! moins d’impôts à payer.

Exemple: un-e célibataire résidant à Zurich avec un revenu imposable de 100’000 CHF peut économiser jusqu’à 1’700 CHF s’il/elle cotise le montant maximal autorisé.

C’est toi qui décides combien tu cotises

En tant qu’assuré-e, tu es libre de choisir combien tu veux cotiser, tant que tu ne dépasses pas le plafond fixé. Histoire de faire une pause, tu n’es pas non plus tenu-e de cotiser chaque année.

Retrait anticipé

Dans certaines circonstances, tu peux retirer tes fonds 3a plus tôt que prévu: par exemple, si tu achètes un appartement ou une maison (un logement permanent), si tu te mets à ton compte, en cas de séparation des biens suite à un divorce, ou encore si tu quittes définitivement la Suisse. Tu peux aussi retirer le crédit du pilier 3a cinq ans avant l’âge de la retraite AVS.

Les investissements sont rentables

Le/la Suisse moyen-ne laisse volontiers ses économies dormir sur un compte du pilier 3a (68 % selon les chiffres de 2020) sans savoir ce qui lui passe sous le nez. C’est bien joli d’épargner, mais la «poussière d’intérêts» actuelle et l’inflation font perdre de la valeur à ton épargne. L’avantage d’un placement, c’est qu’il permet à ton argent (par exemple si tu le places dans un fonds d’actions avec un horizon de placement à long terme) de se développer dans la durée et parallèlement au marché. Avec Yuh 3a, le rendement de tes placements s’accroîtra ainsi au fil des ans.

Exemple: une femme qui a investi chaque année 7’000 CHF en actions disposera, avec un rendement de 4 %, d’environ 531’000 CHF une fois arrivée à l’âge de la retraite AVS. Si en revanche elle a placé son argent dans une solution d’épargne avec un taux de 0.30 %, elle n’aura que 258’000 CHF.

Grâce à notre calculateur Yuh-3a, tu peux simuler différents scénarios avec des parts d’actions plus ou moins élevées. Tu pourras ainsi trouver la solution qui te convient.

Le gros avantage d’un portefeuille d’actions diversifié, ce sont les bénéfices de cours. Les études montrent clairement que le marché mondial des actions génère les plus hauts rendements depuis 200 ans. À lui seul, le marché des actions suisse réalise depuis 1969 un rendement moyen annuel de 5.57 %.

En parlant de rendements: tu as déjà entendu parler des intérêts composés? Einstein les appelait «la huitième merveille du monde». Ils ont la propriété quasi magique d’augmenter tes placements en actions, notamment pour les horizons de placement à long terme, et grâce aux dividendes d’actions de première classe que tu perçois quoi qu’il arrive avec Yuh 3a.

Le gros avantage d’un portefeuille d’actions diversifié, ce sont les bénéfices de cours. Les études montrent clairement que le marché mondial des actions génère les plus hauts rendements depuis 200 ans. À lui seul, le marché des actions suisse réalise depuis 1969 un rendement moyen annuel de 5.57 %.

En parlant de rendements: tu as déjà entendu parler des intérêts composés? Einstein les appelait «la huitième merveille du monde». Ils ont la propriété quasi magique d’augmenter tes placements en actions, notamment pour les horizons de placement à long terme, et grâce aux dividendes d’actions de première classe que tu perçois quoi qu’il arrive avec Yuh 3a.

Ces dividendes sont eux-mêmes décisifs pour le succès à long terme d’un placement car, une fois versés, ils seront automatiquement réinvestis dans une solution de titres. La fortune ainsi générée se voit créditée d’un rendement à la fin de la période. En tant que bénéficiaire, tes profits sont donc multipliés. C’est ça, les intérêts composés. Depuis 1969, grâce aux dividendes réinvestis, le rendement annuel moyen sur le marché suisse des actions est passé de 5.57 % à 8.07 %.

Pas mal, non?

Montre-moi où tu épargnes…

… et je te dirai qui tu es. Blague à part: banques et assurances proposent toutes deux des solutions pour le troisième pilier. L’idée est toujours de donner un coup de pouce à ton argent pour qu’il travaille pour toi. Reste à savoir où tu te sens le plus à l’aise.

Banque

Les solutions bancaires proposent de placer ton épargne annuelle sur un compte traditionnel et de l’y laisser, ou bien de l’investir dans un fonds avec des actions pour que ton argent travaille pour toi.

Assurance

Si tu optes pour l’assurance, elle est combinée avec l’épargne-retraite. Cette solution te contraint à cotiser tous les ans un montant d’épargne contractuel, un peu comme une prime. L’argent est investi dans des titres et travaille pour toi.

Quel est le meilleur choix?

Tournons la question autrement: est-ce que tu préfères la flexibilité ou un cadre prédéfini?

Si tu es plutôt du genre flexible, la solution bancaire te plaira davantage, puisque tu seras libre de décider combien cotiser, si tu en as envie.

La solution d’assurance limite quelque peu ta marge de manœuvre parce que tu es presque contraint-e de payer chaque année une prime fixée par un contrat. Actuellement, le cœur des Suisses penche clairement pour la première option, vu que seul un tiers de la population se tourne vers l’assurance (chiffres de 2020).

Astuce: connaître les différences entre solutions bancaires et solutions d’assurance n’est pas inutile. Si tu songes à investir dans un fonds d’actions, pense à poser les bonnes questions avant de prendre ta décision.

Astuce: connaître les différences entre solutions bancaires et solutions d’assurance n’est pas inutile. Si tu songes à investir dans un fonds d’actions, pense à poser les bonnes questions avant de prendre ta décision.

Qui peut cotiser au pilier 3a?

Si tu touches un revenu soumis à l’AVS, tu peux cotiser au pilier 3a. Les plafonds autorisés varient selon que tu es indépendant-e ou salarié-e.

Plafonnement

La Confédération fixe chaque année les plafonds des cotisations. Si tu es salarié-e, ton entreprise t’aura généralement inscrit-e à une caisse de pension. Tu pourras alors cotiser le montant maximal autorisé (7’056 CHF en 2023). Si tu n’as pas de caisse de pension et que, par exemple, tu es indépendant-e, tu peux cotiser 20 % des revenus annuels de ton activité, sans dépasser le plafond de 35’280 CHF.

Combien de temps peut-on cotiser au pilier 3a?

Tu peux cotiser jusqu’à l’âge de la retraite. Si tu es une femme, tu pourras par exemple cotiser le montant maximal avant ton 64e anniversaire, puis le toucher immédiatement après. Les règles concernant les versements déductibles varient d’un canton à un autre, mais, normalement, tu peux toujours déduire ce montant de tes impôts. Certains cantons autorisent le montant total, d’autres limitent la déduction au revenu net, et d’autres encore tiennent compte des dépenses professionnelles. Si tu choisis de continuer de travailler après l’âge de la retraite, tu pourras encore cotiser au pilier 3a.

Versements a posteriori

À partir de 2026, tu pourras combler les versements manqués dans le pilier 3a des 10 dernières années, en commençant par les lacunes de 2025, si tu avais un revenu soumis à l’AVS. Tu devras combler les lacunes en un seul versement par année, et ça concerne uniquement les lacunes futures, pas celles des années sans revenu. Le montant maximal pour 2025 est de 7’258 CHF.

Versements

Date

Le capital placé dans le pilier 3a est bloqué jusqu’à cinq ans avant le versement de l’AVS, et peut être retiré à partir de ce moment-là, et ce jusqu’au départ à la retraite. Toutefois, si tu continues de travailler au-delà de l’âge normal de la retraite, tu peux reporter le retrait de cinq ans maximum. Tu ne peux pas recevoir le dépôt de ton compte 3a ou 3b en plusieurs fois, tu dois tout retirer d’un coup. Ce serait trop beau! Et les impôts? C’est bien sûr un inconvénient, mais à chaque problème sa solution: utilise plusieurs fonds 3a et finis les désagréments!

Versement anticipé du pilier 3a

Un versement anticipé est envisageable dans les cas suivants:

- achat d’un logement personnel

- remboursement (amortissement) d’une hypothèque (si celle-ci a été prise sur un logement personnel permanent et que la personne possède une part de la propriété)

- déménagement permanent à l’étranger

- invalidité

- activité professionnelle indépendante

3a et le divorce

Qu’arrive-t-il au pilier 3a en cas de divorce? Si tu ne t’es pas mis d’accord avec ton époux/se pour une séparation des biens en cas de divorce, vous vous partagerez tous les avoirs du pilier 3a épargnés durant votre mariage, que l’argent se trouve sur un compte en banque 3a, dans un fonds 3a ou dans une police d’assurance.

Avoir plus pour payer moins

En principe, tu peux avoir autant de comptes 3a que tu le souhaites.

Un-e expert-e te conseillera pourtant d’en ouvrir deux ou trois maximum. C’est suffisant pour liquider les comptes au fur et à mesure et réduire considérablement ta charge sur plusieurs périodes.

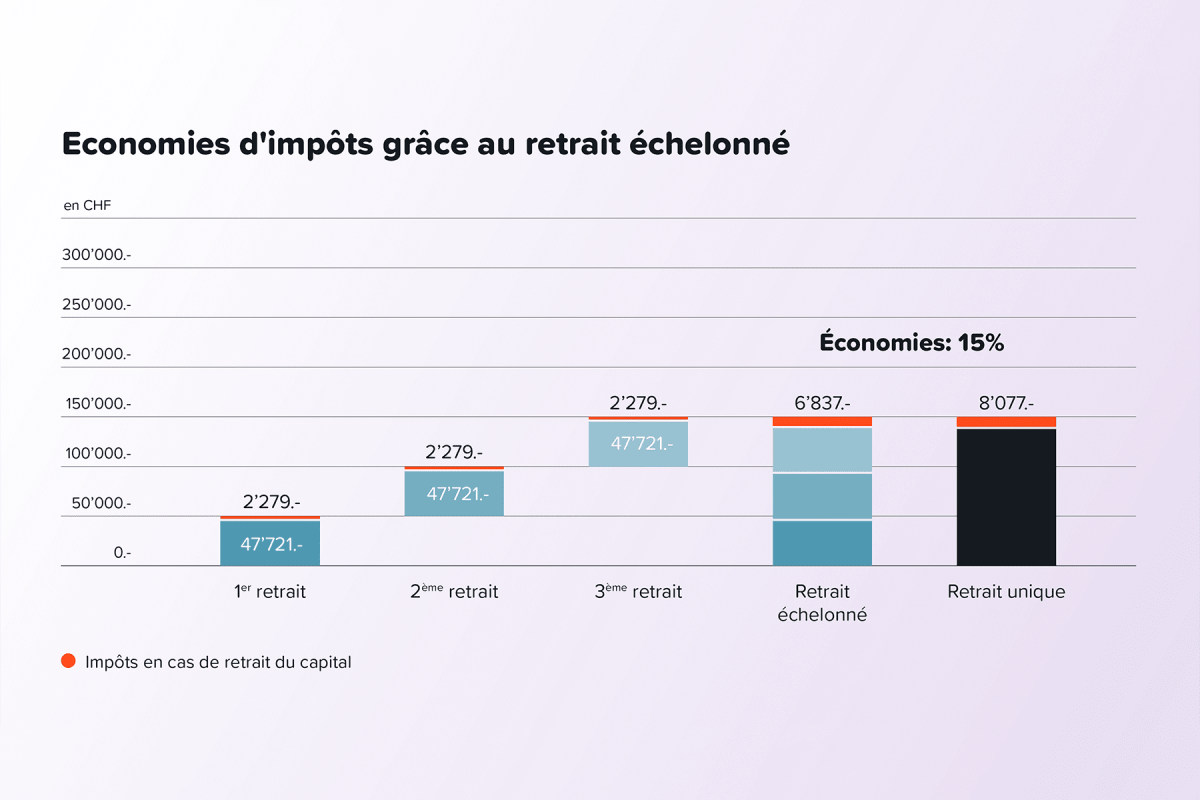

Ce que tu dois impérativement savoir, c’est que l’argent du pilier 3a est soumis à un impôt unique sur le revenu ou les prestations en capital, ce qui est assez logique: de meilleurs rendements impliquent nécessairement des impôts plus élevés. Par exemple, toucher 50’000 CHF en 2021, puis la même somme les deux années suivantes, est généralement plus avantageux que de recevoir 150’000 CHF d’un coup la même année (si l’on parle, par exemple, d’un homme célibataire et sans enfant domicilié à Zurich). Si des couples mariés ou des partenaires enregistré-es retirent leurs capitaux de prévoyance du pilier 3a la même année, les sommes sont comptabilisées et imposées comme un seul et même montant. Des exceptions sont possibles selon les cantons.

Pour résumer

Pas envie de lire? Par ici la synthèse pour les paresseux.

- La prévoyance vieillesse privée suisse est appelée «pilier 3a» ou «troisième pilier».

- Dès que tu es actif/ve (salarié-e ou indépendant-e), tu peux cotiser chaque année jusqu’à ta retraite un montant maximal fixé par la loi dans le troisième pilier.

- Tu peux déduire ces cotisations de tes impôts et, dans certaines situations, les retirer avant ton départ à la retraite.

- Il existe aussi un pilier 3b. Il n’est pas plafonné, mais il n’a aucun avantage fiscal.

- Placer ton pilier 3a dans des titres est rentable à long terme, car tu touches plus de rendements et tu profites des intérêts composés. Yuh propose cinq stratégies de placement. Il y en a pour tous les goûts.

- Tu peux souscrire à un pilier 3a auprès d’une banque ou d’une assurance. N’oublie pas de lire les petites lettres en bas du contrat si tu choisis cette dernière option.

- Ouvrir plusieurs comptes 3a est plus avantageux fiscalement parlant.